四个问题搞懂股指交割日:7.17大家到底怕的是神马?

一、股指交割日是个什么样的日子。

这是一个用于期货市场的名词。股指期货是一种以股票价格指数为标的物的合约。所谓合约当然有一个交易买卖日,这就类似我们说的交割日。

举个简单的栗子,在苹果还刚开花的时候,你以一定的价格,向果园定了一批苹果并且和果园负责人约定在某个时间,交货。

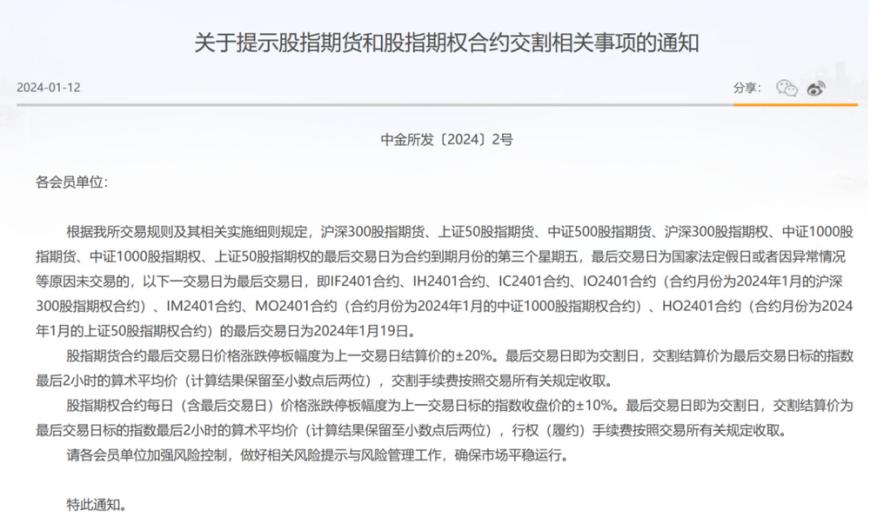

股指交割日,也是这样的。买卖者要约定好的地点和时间内,按约定的价格和数量买卖期指合约。这个约定的最后交易日(就是最后履行合约的日子,一般是合约交割月的第三个周五),这就是期指的交割日。

二、股指期货专业术语到底是个神马东东?

大家口中所谓的,收盘主力合约指的是IH/IF/IC,这些分别是上证50、沪深300、中证500的简称。

举个栗子,如IF0911交割日是11月的第3个周五即11月20号。那我们这次17号所要面对争夺最厉害的中证500期指合约IC1507,就是指2015年7月为交割月,当月的周五就是交易日。 在这一天闭市前,所有卖方、买方客户必须将合约平仓,现金交割,否则视为违约。

沪深300期指每个月都有一个合约交割,但许多外盘期指只设立季末合约,故只有3、6、9、12四个月份有交割合约。

所以我们平时说的多方空方就会在这个日子的前几天,确切说本周开始,他们如果想决斗下,就会争的”你死我活”。

举个例子,一桩交易做多做空两方,交割日的最后价格按照当天的交易市场价格来定的,多方当然希望拉高,空方就希望不断反方向。

三、一般交割日的情况都有哪几种?

1、就是双方妥协,各让一步,类似2010年的五月合约,这个合约提前三天就完成了交

2、就是多空坚守阵地,博弈到最后交割日时刻,类似2010年的六月合约,

3、就是多空其中一方提前撤离阵地,导致另一方无博弈对手盘,从而使得交割缺乏条件。

4、移仓期间的贴水现象。

四、国内期指的“交割日魔咒”是神马?

所谓“交割日魔咒”,一般称“到期日效应”,指的是在股指期货最后交易日(即交割日),引发市场的剧烈动荡通常表现形式有三种:疯狂过山车走势,大幅移仓交易出现,逼空现象屡屡出现。

综上,可以看出,期指交割期间,股市一般都比较动荡。因此,越是临近的时候,大家越要提前做好心理准备。

PS:以上内容仅供参考,并不构成投资建议。股市有风险,投资需谨慎。