全线猛拉!疯涨8.42倍,这一市场火了

节前最后一天,A股出现史诗级暴涨,满屏的10cm以及20cm涨停。随着各大指数的暴涨,期权市场亦火爆。周一,各大ETF和股指看涨期权全线暴涨,各品种成交活跃。其中,创业板ETF期权最高涨8.42倍,最低涨62%;上交所沪深300ETF期权最高涨4.35倍,最低涨31%,从涨幅来看,远超标的指数以及个股。

由于期权可以提供更大的杠杆,尤其是上周239倍合约出现后,不少投资者跃跃欲试。据券商中国记者了解,近期向期货公司咨询期权开户的投资者明显增加,这在以往十分罕见。

值得注意的是,上周五各大金融期权的隐含波动率、单日成交量均创出历史新高。

期权市场全线暴涨

9月30日,节前最后一个交易日,A股市场看涨情绪高涨,各大指数全线狂飙,两市成交金额、创业板等多个指数的涨幅,创造了一系列的历史纪录。

值得注意的是,各大指数ETF全线暴涨。其中,创业板ETF、科创50ETF、科创板50ETF以及深证100ETF均涨停,上交所和深交所沪深300ETF、中证500ETF分别大涨超9%、超8%,上证50ETF涨6.79%。

由于标的ETF的大涨,各大期权合约全线暴涨。其中,创业板ETF期权最高涨8.42倍,最低涨62%,有14个合约涨幅超3倍,9个合约超过2倍;科创50ETF最高涨11倍,最低涨30.51%,有20个合约涨幅超过2倍。

中信证券指出,随着期权标的历史波动率大幅上升,上周五金融期权加权隐含波动率均升至历史95%分位以上,其中创业板ETF期权、科创50ETF期权和深证100ETF期权加权隐含波动率创历史新高。

据了解,金融期权标的价格走势与期权隐含波动率高度正相关,即标的价格上涨,期权隐含波动率上升。比如,看多的投资者会买认购期权进行投机,供需关系会抬高合约的报价,反映出合约拥有较高的隐含波动率。

中信证券认为,在这种行情下,买入认购的表现远超牛市价差策略,投资者需关注后续期权标的价格走势与期权加权隐含波动率之间的这种正相关性能否持续。

随着隐含波动率的走高,各大期权合约的成交量纷纷创出历史新高。

数据显示,上周,有四个交易日ETF期权成交量突破1200万张,周五当天ETF期权成交量达到1542万张,创历史新高。500ETF期权、创业板ETF期权、科创50ETF期权的单日成交量均在上周刷新历史新高。

期权开户咨询增加,警惕交易风险

由于期权以高杠杆性著称,在载入史册的行情的推动下,看涨期权的涨幅和收益远超个股,这让不少急于赚钱的股民艳羡不已。

“5000只股票难选,但又不想错过这轮大行情,简单的做法就是选ETF或者股指期货、股指股票期权。”有资深行业人士表示。

据券商中国记者了解,近期向期货公司咨询期权开户的投资者明显增加,尤其是上周239倍合约出现后,不少投资者跃跃欲试。

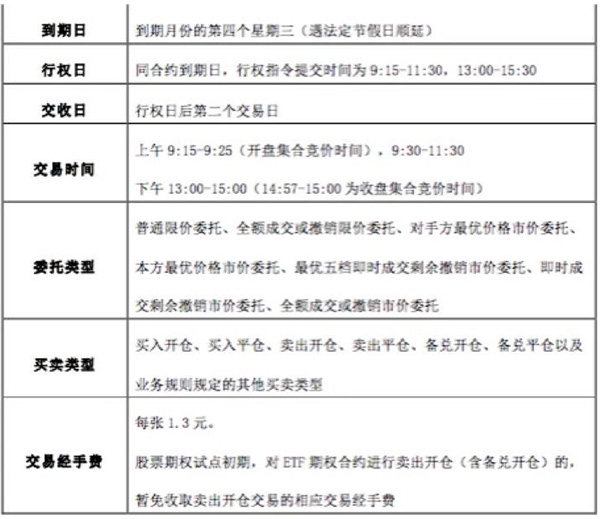

券商中国记者发现,近日有多家期货公司的人员在朋友圈发布了股指期权、股票期权开户指南,引导投资者开户。其中,股指期货期权交易权限的开通需要50万资金以及连续5个交易日的验资;投资者需要通过期货基础知识的考试,得分在80分以上等诸多条件。

股票期权(即ETF期权)的开通条件需要50万资金以及20个交易日的验资;指定交易在证券公司6个月以上并具备融资融券业务参与资格或者金融期货交易经历;或者在期货公司开户6个月以上并具有金融期货交易经历等。

有期货公司相关人员表示,虽然期权的行情火爆,但由于股指和股票期权的开户门槛较高,大部分投资者仅仅是咨询,实际的开户数量远不及股票。

虽然期权可以以小搏大,不乏押中某些合约暴赚的投资者,但仍要警惕期权的交易风险。比如,上周不少卖出看涨期权的机构或者投资者面临巨亏的风险,不少甚至是行业的老司机,爆仓的基本上都是卖期权的,虽然卖期权赢得概率高,但总有黑天鹅,比如本轮史诗级的暴涨。

对于买入看涨期权的投资者而言,虽然只是付出一些权利金,但是由于总想赌,大量买入深度虚值期权,最后大概率陷入亏损。虽然每次一点点权利金,但拉长来看累计亏损亦不容小觑。期权的本质是一种管理现货风险的金融衍生工具,而不是一种投机杠杆工具。

私募:中长期行情可期

节前经历史诗级暴涨的A股,能否在长假之后走出一轮中长线的趋势上涨行情,备受市场关注。

星石投资表示,受各项重磅利好政策影响,当前股市情绪高涨。“我们认为,当前市场情绪及股市表现是对前期悲观预期的修复,但季度层面上的股市上行还需要观察到政策面、基本面的兑现。”

在政策公布前,市场预期和情绪都处于历史底部区域,A股整体处于偏低估状态,市场本身就存在估值向上修复的内生动能。此次政策大礼包就成为了明确的触发因素,本轮政策直面问题,积极回应了市场关切,因此对市场政策预期、经济预期和股市情绪都形成了较大程度的提振。向后看,目前国证A指的ERP指数也处于4%左右的偏高位置,显示A股仍有不错的中长期性价比,情绪端的修复可能继续带动股市表现。

“预计市场风格将逐渐从避险类资产向具备成长性的资产扩散。我们主要关注两方面投资机会。一是以大众消费为主体需求的价值成长股,作为重要的内需组成部分,消费行业需求有望得到进一步刺激,逆周期政策及其预期将成为消费板块短期的重要助力。二是,以技术突破为发展动力的科技成长股,这些股票的估值表现受市场预期和市场情绪的影响可能较大,随着市场情绪修复,这类资产的估值也有望得到重估。”

北京某百亿私募负责人告诉券商中国记者,如果期待这一轮行情持续演绎,需继续关注基本面和政策的走势。市场期待还需要采取措施推动经济基本面的企稳回升,进而提升企业盈利水平。目前市场比较关注是否会有额外的财政支持来提振有效需求,尤其是消费需求。房地产市场的稳定和地方政府的化债进度也受到关注,周末住建部已开始落实政治局会议的精神,沪广深等几个一线城市相继出台了限购调整的公告。后市预计会有一些波动,在波动中寻找新方向。但即使有一些波动,只要政策应对适当,推动经济持续复苏,中长期的行情仍然可期。