一文看懂如何构建稳健的永久投资组合

ChatGPT4.1,徒步君

二、为什么这样设计?

这种设计的目的是覆盖不同的经济情景,应对繁荣、通货膨胀、衰退和通货紧缩等不同经济情景。

①繁荣期:经济增长强劲,股票表现最佳,因企业盈利增加推动股价上涨。

②通货膨胀期:物价上涨,货币贬值,黄金因其保值属性而升值。

③衰退期:经济增长放缓,利率通常下降,长期债券价格因收益率降低而上涨。

④通货紧缩期:经济收缩,市场动荡,现金提供安全性和灵活性。

哈利·布朗认为,未来的经济走势不可预测,但通过平衡这些资产,可以确保投资组合在任何情况下都能有一定的保护和增长潜力。

该策略特别强调财富保护,而非最大化回报。

三、使用永久投资组合有哪些步骤?①将投资资本的25%分配给每种资产类别;

②选择合适的初始投资工具。结合个人偏好和可用性选择,例如:

• 股票:沪深300指数基金、纳斯达克100指数基金、标普500指数基金。

• 债券:10年国债指数基金或30年国债指数基ETF。

• 现金:货币基金or短债超短债券基金。

• 黄金:实物黄金或黄金ETF。

③定期(季度/半年/年度)平衡投资组合,以维持每种资产25%的占比。

这涉及卖出表现较好的资产,买入表现较差的资产,以恢复初始分配。

例如,如果股票涨至30%,则卖出部分股票,买入其他资产。

四、历史表现与未来展望

既然这么有逻辑的策略,实际表现如何呢?

根据Quantified Strategies,从1964年起的回测显示,年化回报约为8.5%,与60/40组合的8.8%接近,但波动性更低。

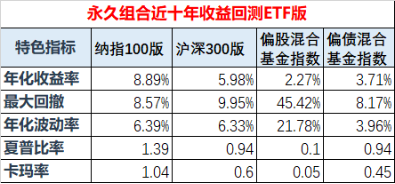

我也通过ETF基金工具,进行了两轮基金组合回测,结果显示效果还不错:

①纳斯达克100版本永久组合:

回测思路:股票部分用质地和成长性不错的纳斯达克100;

组合思路:易方达黄金ETF+国泰上证5年期国债ETF+华宝添益+国泰纳斯达克ETF

回测结果:近十年累计收益约135%,年化收益率8.89%,最大回撤8.57%,夏普比率1.39;

②沪深300版本永久组合:

回测思路:股票部分用稳健的A股主流指数,沪深300;

组合思路:易方达黄金ETF+国泰上证5年期国债ETF+华宝添益+沪深300ETF

回测结果:近十年累计收益率78%,年化收益率5.98%,最大回撤9.95%,夏普比率0.94;

五、永久组合使用时需要注意的地方

永久组合策略,设计为“永久”,意味着一旦设定,通常不需要频繁调整,适合不希望频繁交易的投资者。

根据Seeking Alpha,它被认为是安全的稳定策略。其适合偏好低风险、注重财富保值的投资者等优点,但这个组合也有其局限性。

①潜在局限:部分研究(如Business Insider)指出,在利率上升的环境下,长期债券可能表现不佳,可能影响整体表现。在经济长期繁荣期,股票可能大幅上涨,而黄金和现金的低回报可能导致组合整体表现落后。

②黄金持有:如果选择实物黄金,需要考虑存储安全和保险成本。根据Bogleheads,哈利·布朗明确反对用通胀保值债券(TIPS)替代黄金,认为黄金在货币危机中的作用不可替代。

③利率风险:若利率持续上升,长期债券价格可能下跌,影响组合收益。

④投资者心理:部分投资者可能难以坚持该策略,尤其是在某资产类别(如股票)长期表现优异时,可能会倾向于增加其比例。

~~~

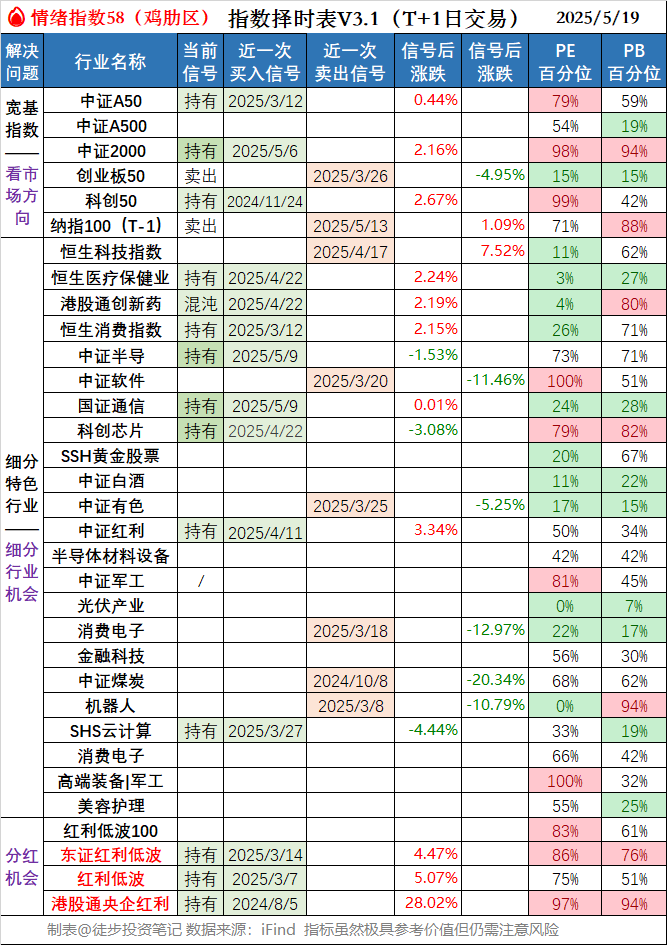

指数择时:5月19日晚:无信号。

指数择时信号说明:择时信号综合了多个指标,综合考虑动量因子(如价格与成交量等)、质量因子(如ROE、ROA等)、价值因子(市盈率、市净率)等,其中动量因子占比更高。

动量因子,主要考虑量价关系,判断一个行业的赚钱效应和市场情绪,然后通过数据回撤出对应的行业动量指标。

质量因子,对指数筛选的核心指标,通过ROE、ROA和业绩增长预期,直接淘汰低质行业和缺乏护城河的行业指数。

价值因子,通过估值指标的排序,确定重点布局的方向。

此外,还会考虑当前指数资金面和流动性因素,进行double+check。

②A股恐贪指数:58,主线酝酿中,观望氛围浓厚。