央行突然“松手”!远期购汇准备金率归零

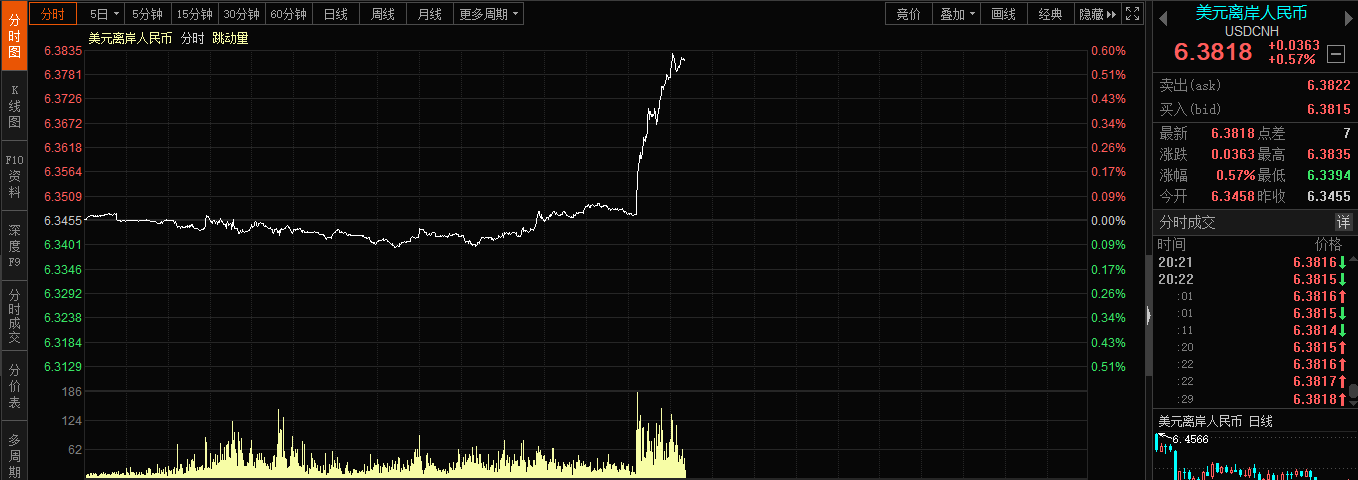

2026年2月27日,中国人民银行官网悄然发布一则公告:自3月2日起,外汇风险准备金率将从20%下调至0%。

没有热搜词,没有发布会,连新闻联播都没提。但懂行的人心里都清楚——这是一次“无声的转向”。

这不是要让人民币猛涨,也不是鼓励大家疯狂换美元。

而是一句悄悄说给市场听的话:

“别怕了,现在可以正常走了。”

你以为是“降息”?其实是一次“心理刹车”的松绑

先说个你可能没听过的细节:

过去,银行帮企业做一笔“远期购汇”——比如半年后按6.8买100万美元——得先从自己账上划出20%的钱,白存给央行一年,不计息,不能动。

这笔钱,叫“风险准备金”。

听起来像“押金”?没错。

但它的本质,不是钱的问题,是心理成本。

你想啊,银行要压20%的“白钱”,相当于每做一笔生意,先交一笔“入场费”。这笔钱谁出?当然是客户。

于是,企业买美元的价格,就悄悄多了一层“心理溢价”。

2022年,人民币贬值快,市场恐慌。

很多人怕“再跌下去就亏大了”,赶紧抢着换美元。

央行就顺势把准备金率拉到20%,把换汇的“门槛”抬高,让人心一颤,多想两秒。

现在呢?

出口还在赚钱,贸易顺差没缩水,美元在境内不缺。

企业不慌了,银行也不急了。

那还留着这20%的“心理刹车”干啥?

于是,一脚松开。

准备金率归零。

不是放任,是信任。

这背后,是一场“从恐惧到自信”的大转变

你可能觉得,这事儿离自己远。

但其实,它正悄悄改变你钱包里的钱。

举个真实例子:

杭州一家做外贸的服装厂,去年接了份美国客户的订单,三年期,总金额1200万美元。

以前,他们不敢签。为啥?怕汇率波动。

万一到付款那天,人民币跌到7.3,那他们就得自己扛下这近100万的损失。

所以,他们只能“赌”:今天换点,明天再换点,总怕“再晚一步就亏”。

现在呢?

准备金率降了,银行报价更真实,远期购汇价格更稳。

他们终于敢签三年合同了——收汇汇率提前锁定了。

工厂老板说:“以前是靠运气,现在是靠计划。”

不只是企业。

你家孩子今年要出国读书,学费60万,按现在汇率算差不多要40万人民币。

以前,你总在纠结:“今天换,怕明天更便宜;不换,怕月底汇率突然跳水。”

现在,你可以在银行直接办“远期购汇”——

比如3个月后,按6.75的价格换,价格固定,不看市场波动。

你不用再“赌”,也不用“焦虑”。

就像提前订了张机票,心里有底了。

为什么说这次调整“不是放水”,而是“放信心”?

很多人一听到“准备金率下调”,第一反应是:

“是不是要让人民币贬值?”

“是不是要放开资本外流?”

别急。

我们来拆解一个关键点:这根本不是调控汇率的工具,而是调控预期的“心理调节器”。

打个比方:

你感冒发烧,医生给你开退烧药。

药管用,但只治标。

等你身体好了,发烧退了,你还得把药停了。

否则,反而伤胃、伤肝。

2022年,人民币快速贬值,市场恐慌。

央行用“20%准备金”这剂药,把“抢购美元”的热火浇灭。

现在,市场冷静了,企业不慌了,出口还在赚。

药,自然该撤了。

这不是“放松监管”,而是让市场机制重新回归正常。

你去菜市场买菜,如果老板天天说“今天不卖了”,你就会抢着买。

一旦他告诉你“今天有货,明天也有”,你反而不急了。

央行这次,就是告诉市场:

“别怕,汇率波动是常态,市场能自己稳。”

普通人能感受到的“真实变化”,其实早就在发生

你以为换汇只是企业的事?

错。

你每一次海淘、每一次旅游、每一次看外币理财,都在被影响。

我们来听一个真实故事:

上海的李姐,45岁,女儿在加拿大读研。

去年她想换点美元,但看到汇率一天变三次,心里直打鼓。

“今天6.8,明天6.75,后天又涨回6.85……到底哪天换最划算?”

她犹豫了三个月,最后只换了1000美金,还特意选了“当天价”换。

今年呢?

她去银行问了下,发现“远期购汇”报价很稳。

她直接选了“3个月后按6.75换”,当天就签了合同。

“现在换,就和买个理财产品一样,心里踏实。”

她说,“再也不用盯着汇率APP,像看股市一样。”

更关键的是——

这次调整,不是只对大企业开放。

以前,远期结售汇、外汇对冲,都是外资银行的“专利”。

小工厂、小电商、小公司根本玩不起。

现在,国内银行系统里,越来越多的手机APP就能操作。

你开个微店,卖点进口护肤品,也能提前锁定美元成本。

这不是“金融自由”,是普通人也能用的“抗风险工具”。

别误会!这不是“鼓励炒汇”,而是“让合规更顺畅”

有人担心:

“准备金率归零,是不是意味着可以随便换外汇?”

不是。

你得明白:

监管没松,反洗钱的红线还在。

你去银行换汇,依然要提供真实用途证明——

留学要学生证,旅游要行程单,进口要合同。

合规路径更宽了,但门槛没降低。

央行这次的真正用意,是把“合规换汇”的路修得更平、更顺。

就像高速公路上,以前收费站太多,车都堵了。

现在,收费站少了,车走得更快了,但规则没变。

你还是得有驾照、有车票、走正规通道。

只是,不再被“心理成本”卡住。

未来会怎样?答案藏在一句话里

这次调整,最值得记住的一句话是:

> “市场真稳了,工具才敢撤。”

这不是一次“大动作”,而是一次“成熟信号”。

当一个市场不再需要“心理刹车”,说明它已经学会自己稳住脚步。

未来,人民币汇率会更弹性,波动也会更常见。

但别怕。

因为企业不再靠“赌”赚钱,而是学会“对冲”风险。

你也不再需要每天盯着汇率APP,焦虑“今天不换明天就亏”。

你会慢慢发现:

汇率波动,不再是“敌人”,而是“可管理的风险”。

就像天气,你不再怕下雨,而是学会带伞。

最好的政策,是让人感觉不到它的存在

真正的金融成熟,不是靠“救市”,而是让市场自己稳。

央行这次的“无声调整”,像空气一样——

你感觉不到,但一切都在正常运行。

它不喊口号,不画大饼,不承诺“人民币要涨到6.5”。

它只做了一件事:

把工具收起来,把信心还给市场。

所以,别再问“这会让我多赚多少钱”。

你要问的是:

“我是不是终于可以安心换汇,不再焦虑了?”

答案是:

可以了。