第01讲:什么是期货?

第01讲:什么是期货?

期货(futures)也叫期货合约。

期货是在交易所内进行交易的标准化的合约,该合约约定了在未来某一个特定的时间以确定的价格交易一定数量的某种商品。

举个例子: 小安经营一个汽车运输公司,每天要消耗大量的燃油。在没有期货以前:车队只能待燃油即将耗尽的时候就近去加油站加油,油价时高时低,每个加油站油品又不太一样。

这导致了两个问题:1、加油的费用每次都不相同,公司成本很难控制;2、每次加油的油品不一样,车子磨损保养的程度也不一样。

直到有一天,小安了解到期货:她可以和加油站签订一个未来的标准化合约,合约中明确了:小安可以在未来一段时间,以固定价格在指定加油站加同一品质的油。为了向加油站保证自己能够支付这一段时间的油费,小安在签订合约的同时交了一部分定金用作担保,双方都很放心。这样,加油成本一下就锁定了,加油的油品也得到了保障。

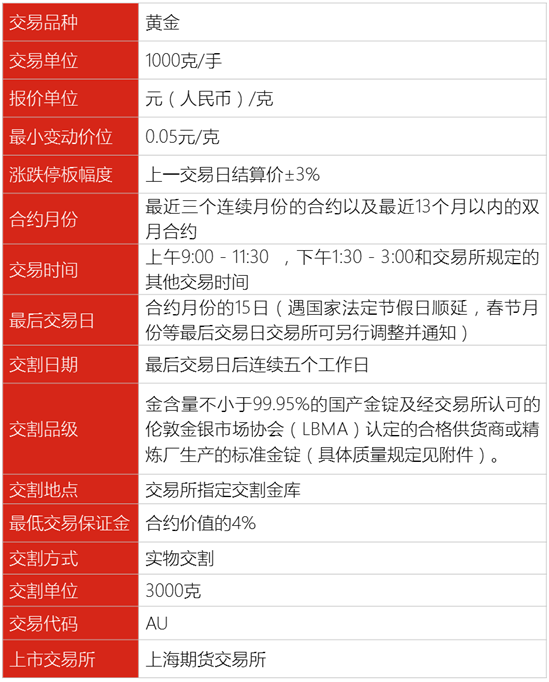

小安和加油站签订的这个“未来的标准化合约”就可以看做是一份简单的期货,但完整、可交易的期货比这个可严谨的多,以黄金期货合约为例:

让我们逐个查看定义期货的几大要素:

1、交易所。期货都是在正规的交易所内进行交易的,经国务院同意设立的,安全有保障。国内的正规期货交易所包括中国金融期货交易所、大连商品交易所、郑州商品交易所和上海期货交易所(包括上海国际能源交易中心)。同时也提醒各位,谨防市面上那些鼓吹暴利的黑平台。

2、标准化。标准化是指买卖双方做期货交易的合约条款都是交易所制定的,比如说合约到期时间(如,今年5月份到期)、一手期货对应的商品数量(如,多少吨铜)等条款,都是交易所定好了的。买卖双方只需要“商定”价格就行了——如果你认可这个价格,那你就可以买或卖了。

3、合约。期货是合约,而且是面向未来的合约,是现在约定未来某个时点“一手交钱一手交货”。既然是约定,就有违约的风险。这个时候怎么办?为了防止买卖一方违约,订立合约的时刻可以交点保证金,交给交易所看管。

4、保证金制度(重点来了)。前面说了,为了防止违约,买卖双方都得交保证金。为什么双方都得交?因为你不知道未来的现货价格对买方还是卖方不利,未来价格无法预测。当情况对自己不利的时候,人们倾向于违约。

保证金虽然交给了交易所,但是还是客户的钱。要交的保证金额度按保证金率计算,如10%。例如,一份铜期货合约的合约规模是5吨,现在铜价格是60000元/吨。如果你想买5吨铜现货,就需要交30万货款。但是如果你现在不急着用铜,而是3个月之后需要铜。

这个时候就可以用期货来解决,一份期货合约的合约价值刚好也是30万元。你只需要提交保证金3万元(假设保证金只收10%),且保证金只是暂时放在账户里面被冻结了。所以只用3万块钱,就把30万的生意做了,这就是杠杆,达到10倍。