实战总结:期权交易如何实现稳定盈利?记住这5条生存法则

当第一次看到期权账户的收益曲线时,我像发现新大陆般兴奋——单日300%的收益率、权利金的杠杆效应、多维度交易方向的选择。但4月7日关税战后,账户里50%的本金蒸发让我清醒:期权市场没有童话,只有血淋淋的生存法则。经过实战总结,我整理出这份期权交易者的生存指南。

一、建立正确的”卖方思维”

多数散户沉迷于期权买方的暴利神话,却不知专业交易员80%的收益来自卖方策略。时间价值就像沙漏里的细沙,每天都在为卖方账户累积收益。卖出深度虚值期权好比开保险公司,收取权利金后只要标的资产不突破”理赔区间”,就能持续盈利。

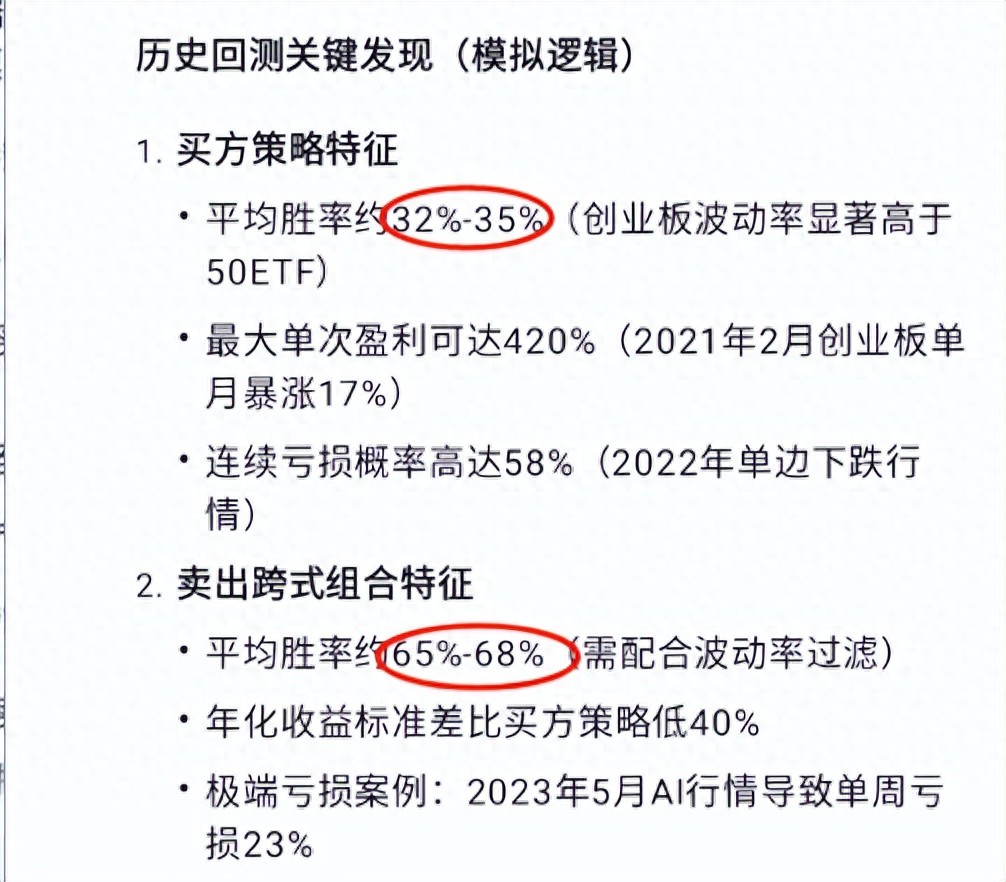

我曾统计过近三年创业板ETF平值期权数据:买方策略胜率仅38.6%,而卖出宽跨式组合胜率达72.3%。这就像赌场设计游戏规则时的数学优势,聪明的交易者应该站在概率优势的一边。

使用DEEPSEEK统计的2021-2023创业板ETF平值期权买方、卖方胜率

二、波动率才是真正的方向盘

标的资产价格走势只是表象,隐含波动率(IV)才是驱动期权价格的核心引擎。当IV处于历史分位20%以下时,就像弹簧被压缩到极致,此时买入期权相当于布局波动率反弹。相反,当IV突破80%分位时,卖出期权就像在火山口捡金币——收益诱人但风险巨大。

创业板ETF期权4月7日前后隐含波动率的变化

三、仓位管理的三重防护网

1. 单腿策略不超过总资金5%

2. 跨式组合保证金占用控制在30%以内

3. 每日动态调整Delta敞口,保持中性对冲

记住这个公式:最大亏损=权利金收入×3。当浮亏触及这个阈值时,必须立即止损。我曾因固执持有亏损的卖出看跌仓位,导致单笔损失吞噬了两个月收益,这个教训价值千金。

2025年4月7日单笔亏损达资金账户的50%以上

四、时间是你的盟友还是敌人?

对于买方而言,时间价值衰减(Theta)是沉默的杀手。平值期权的时间价值每天流失约1%,这意味着一周后你的合约就贬值7%。因此买方交易必须精准把控两个要素:事件催化剂+波动率拐点。

而卖方则要警惕”温水煮青蛙”效应。2025年2月我卖出剩余20天的看跌期权,前18天平稳获利,却在最后一天因标的暴跌导致盈利全部回吐。当卖出的权利金,已大部分拿到手,应及时平仓或移仓,预防行情突然反转,功亏一篑。

2025年2月前期稳定盈利,2月28日行情反转,盈利全部回吐

五、构建你的交易生态系统

在我的办公桌墙上,挂着三块屏幕:左边是波动率曲面监控,中间是希腊字母矩阵,右边是资金曲线图。成熟的交易者需要建立多维监控体系:

– VIX恐慌指数与标的IV的背离分析

– 期权链的成交量/PCR指标

– 主要做市商的持仓变化

每周用Excel统计策略盈亏比,我发现跨式空头+保护性买权的组合,在震荡市中能创造年化40%的稳定收益。这比单纯方向性交易靠谱得多。

我常想起老交易员的话:”期权市场淘汰的不是技术差的人,而是不懂敬畏市场的人。”稳定盈利的秘诀不在于预测多精准,而在于错误发生时你还能留在牌桌上。当你能用卖保险的心态做交易,用统计学家的严谨管风险,用哲学家的淡定看盈亏,那本红彤彤的期权账户,终将成为你的提款机。