华源石油:盘面调整,静待今晚决议以及EIA行情

基本面消息:

相关消息显示:昨天原油走势小幅呈现反弹状态,据分析这可能和美国石油出口禁令可能接近有关。而原油在上行之后依旧因为市场对于供给过剩的担忧而走出回落行情,今天原油走势呈现出小幅低开状态,主要是和今天早些时候公布的API原油库存数据有一定的关系,最新公布的原油库存数据显示原油库存增加而市场预期以及前期数据均为库存下降,这对于原油走势形成一定的影响。但目前关注这一信息对于盘面产生的影响比较有限,中经油上午的盘面调整力度不大,基本上是维持震荡状态,这也与今天晚上的重点信息没有公布存在一定的关系。今天下午盘面走势预期继续震荡调整,以待美联储议息决议以及EIA库存数据。

针对今天晚上的美联储议息会议,市场普遍认为会加息,但其加息的路径可能不及预期,当前美国的通货膨胀情况处于历史低点,一旦加息力度过大的话将对经济发展产生一定的影响,因而在当前对于美联储能否加息以及加息的力度我们以等待最终决定为主,更多的市场预期可能会对美联储最终决议形成干扰。

而对于原油走势的分析当前市场存在不一致的看法,首先我们会看到就是原油长期的供给过剩状况,使得穆迪下调了对于油价的预估,而另一方面相关信息显示油价的复苏可能会早于预期,即便原油的供给过剩可能会持续到2017年,但当前市场上有越来越多的交易商开始通过看涨期权位置后期油价上涨做准备。而在这种状况之下,油价是否会出现反弹还未可知,在低点位置供给过剩以及当前的看涨情况可能会形成一个较量。而有此相关信息的影响,短期内油价继续下行以及创新低的可能性不大。

今天下午对于盘面的把握依旧不急于布局,重点关注今天晚上的EIA以及美联储相关决议再进行相应分析以及把握。

技术面分析:

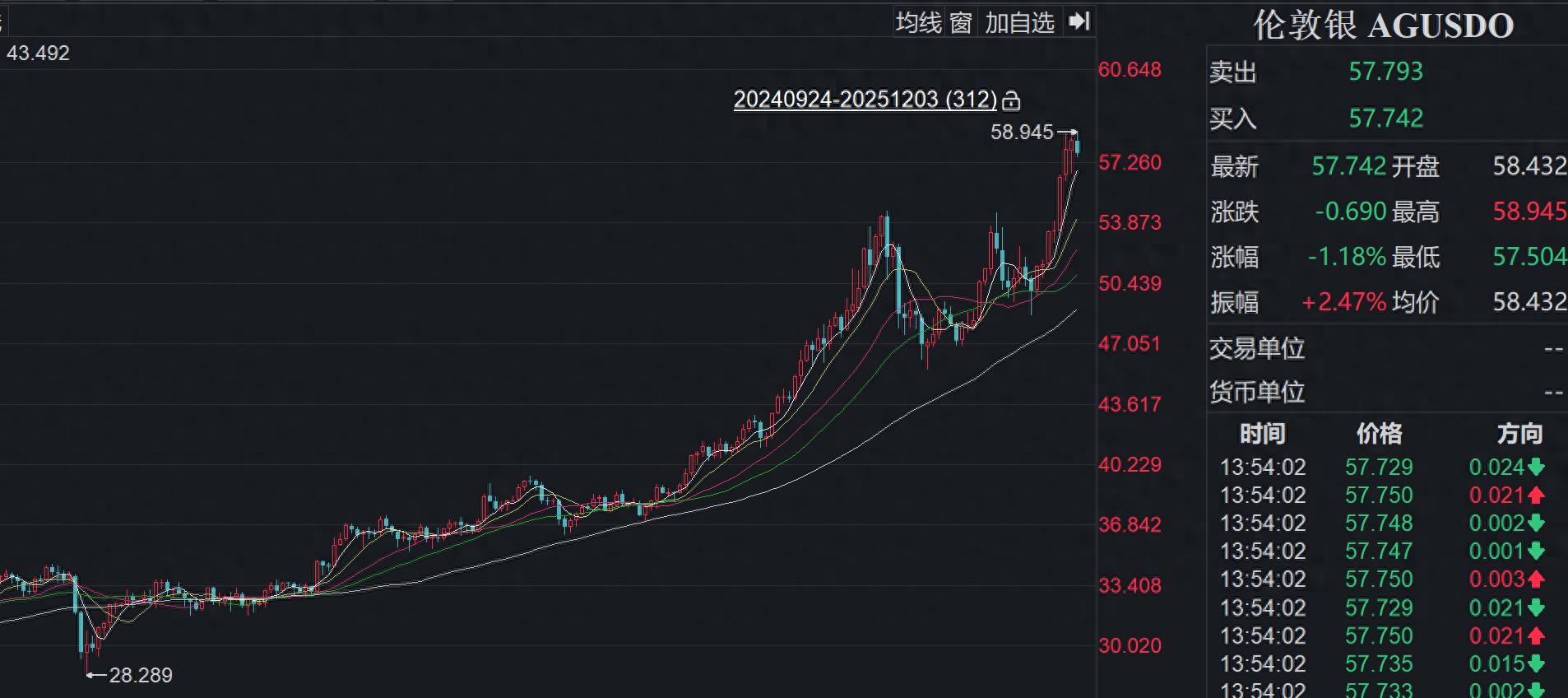

如图为中经油4小时周期走势,经过调整之后,中经油的走势当前继续在前期的压力位之下,4小时级别中经油的走势目前依旧看空,而今天市场上的相关信息的影响可能会破位当前趋势,呈现出突破的状态,这主要看晚上的相关数据以及具体的决议。在此之前对于原油盘面的把握以关注4小时级别的压力以及支撑为主。就当前盘面关注,接下来出现回落的可能性比较大,可适当进行关注。

操作策略:

中经油今天的布局机会集中在晚上,稳健的朋友下午依旧以关注为主。激进的朋友把握盘面机会以小幅获利即可止盈离场为最佳操作 ,250.00位置附近,可适当短线把握空单布局机会,止盈243.00,止损依旧关注实体在255.00位置的选择。

注:以上建议仅供参考,请自行做好风险控制。??

更多专业的原油投资信息,尽在深圳石油化工交易所159号会员华源石化!

华源石化官网: http://www.huayuanpec.com/

直播大厅:http://www.huayuanpec.com/zhibo/

华源石化微信公众平台账号:huayuanpec