黄金、铂金、白银:当前市场行情与2026年趋势展望

2025年的贵金属市场迎来历史性狂欢,黄金、铂金、白银三大品种集体突破纪录,年度涨幅均实现翻倍,成为全球资产配置中的焦点。

一、当前市场行情全景

黄金:四年牛市领跑,价格屡创峰值

现货黄金在2025年上演强势突破,年内47次刷新历史新高,12月22日盘中最高触及4409.17美元/盎司,年内累计涨幅超67%,三年累计涨幅更是高达138% 。这一波涨势已推动零售金店价格同步攀升,周大福、老铺黄金等品牌年内多次调价,部分畅销款涨幅超30%,银行也纷纷上调积存金起投门槛甚至暂停部分业务以应对市场热度 。资金面呈现强劲支撑,全球最大黄金ETF SPDR Gold Trust持续录得资金流入,各国央行的持续购金行为进一步巩固了价格基石 。

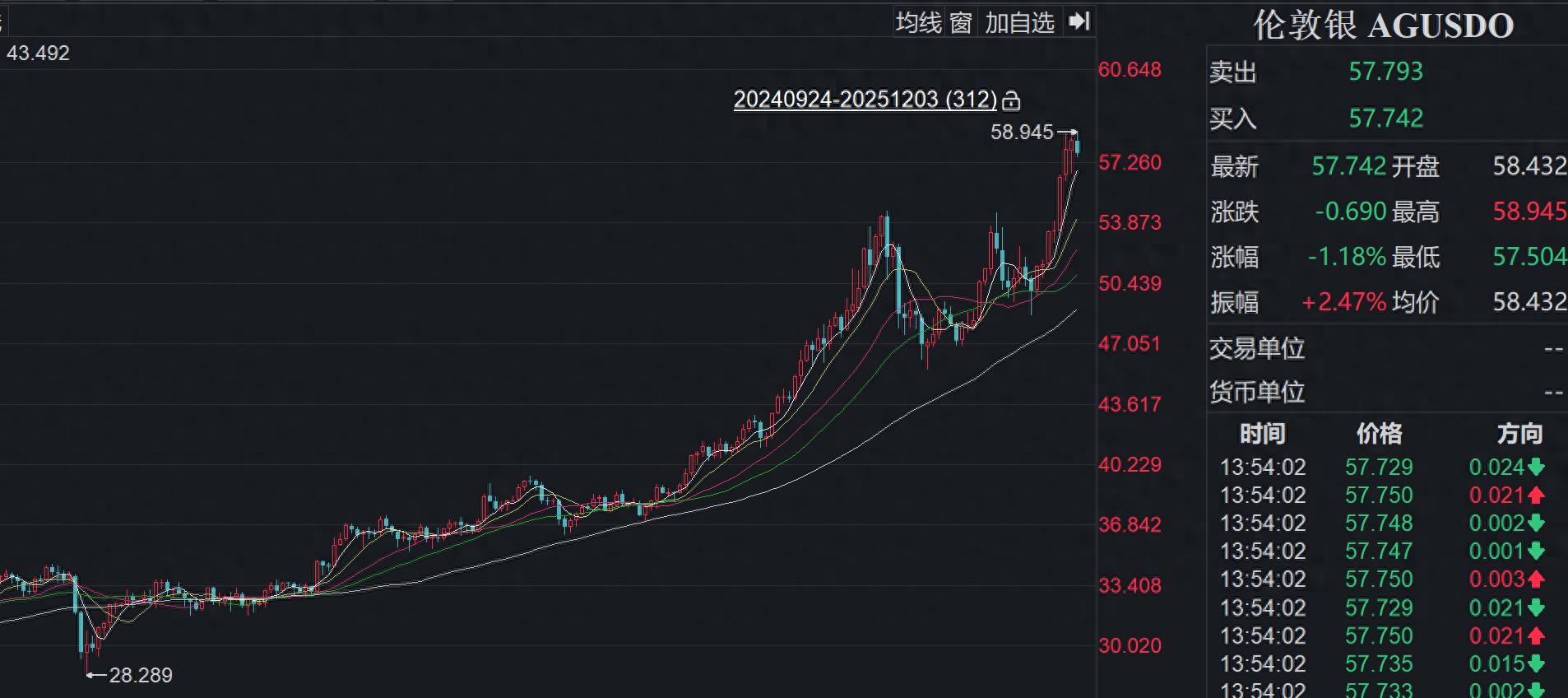

白银:后发制人涨幅冠绝,工业与金融属性共振

白银在2025年上半年表现平淡,下半年却火力全开,12月22日盘中突破69美元/盎司,年内累计涨幅逼近140%,成为三大品种中涨幅最高的标的 。价格的迅猛上涨引发市场狂热,国投白银LOF大幅溢价超45%,基金公司连发十三道风险提示仍难降温 。供应端持续偏紧,2025年全球白银市场连续第五年出现约9500万盎司的供应缺口,而光伏产业的快速发展成为长期需求支撑,预计到2030年太阳能领域每年将新增近1.5亿盎司白银需求 。

铂金:估值修复行情爆发,替代需求与工业前景共振

铂金价格在2025年自2008年以来首次突破每盎司2000美元关口,年内涨幅超128%,显著跑赢黄金 。黄金价格高企催生的替代效应成为重要驱动力,2025年全球铂金首饰需求预计同比增长7%,中国市场铂金条币需求更是激增47%至16吨,创四年新高 。市场表现上,广期所铂金期货一度封死涨停板,股市中贵金属板块年内涨幅超80%,白银有色等相关标的表现活跃 。

二、核心驱动因素解析

本轮贵金属集体上涨是多重逻辑共振的结果:宏观层面,美联储降息预期升温、全球地缘政治不确定性持续、美元信用弱化与去美元化加速,共同强化了贵金属的避险属性与货币对冲功能 ;资金层面,宽松货币周期下大量资金涌入贵金属ETF,形成资金推动型上涨行情 ;供需层面,白银、铂金的工业需求刚性增长与供应端约束形成供需缺口,黄金则受益于央行购金的持续性支撑 。正如市场规律所示,黄金率先因信任塌陷启动涨势,白银随后因通胀预期与工业需求接力,工业金属的走强进一步确认了经济复苏预期向实体经济的渗透。

三、2026年未来行情趋势展望

黄金:高位震荡后仍有上行空间,支撑与风险并存

机构对黄金后市普遍乐观,高盛预计2026年金价将升至4900美元/盎司,摩根大通更是看到5000美元以上的目标位 。支撑因素包括央行购金需求维持高位、实际利率可能保持负值、地缘政治风险持续等 。但需警惕短期盘整风险,贺利氏预测2026年上半年金价将进入校正阶段,全球通胀超预期回落、地缘冲突缓和等因素可能引发回调。整体而言,黄金上行概率仍大于下行,长期趋势取决于全球货币信用体系与宏观经济走向。

白银:波动加剧,结构性机会与回调风险并存

白银的双重属性使其成为2026年最具分歧的品种。看多逻辑源于光伏产业需求的持续扩张与库存低位支撑,瑞达期货预计其将延续震荡偏强走势 。但看空声音同样强烈,贺利氏指出工业需求疲软可能导致银价波动加剧,预计交易区间在43-62美元/盎司,广发期货则警示超买后的回调风险与监管风控措施的潜在影响 。投资者需重点关注光伏政策调整与美联储政策动向,这两大因素将主导白银的工业需求与金融属性切换。

铂金:强势格局延续,下半年或现分化

铂金的基本面优势使其成为机构眼中的潜力标的,国泰君安期货预计2026年上半年铂金将继续上涨,价格区间在1500-2800美元/盎司 。长期来看,氢能与燃料电池技术的发展将打开铂金的工业需求空间,而相对黄金的估值优势仍将吸引资金流入 。但下半年需警惕行情分化,若现货供需矛盾缓解,价格可能出现回落,工业需求疲软与全球经济衰退风险是主要下行压力 。

四、总结与提示

2025年贵金属市场的狂欢行情源于宏观、资金、供需的多重共振,2026年市场将进入更复杂的博弈阶段:黄金凭借最强支撑属性有望延续龙头地位,铂金受益于替代需求与新兴产业前景值得期待,白银则因高波动特性呈现高风险高收益特征。

需要注意的是,当前贵金属价格已处于历史高位,上海期货交易所已针对白银期货出台风险防范措施,市场波动风险显著上升 。任何宏观数据超预期、政策转向或地缘局势变化都可能引发剧烈回调,上述内容仅为市场分析,不构成投资建议,投资者需结合自身风险承受能力理性决策。