本周,全球股市普遍呈现震荡态势。A股市场在震荡分化中将如何运行呢?有哪些投资机会呢?有机构认为,A股新一轮上涨窗口将打开。

值得关注的是,中国人民银行官网3月17日消息,为推动经济实现质的有效提升和量的合理增长,打好宏观政策组合拳,提高服务实体经济水平,保持银行体系流动性合理充裕,人民银行决定于2023年3月27日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.6%。

对于本次全面降准后A股市场接下来的表现,中金公司分析认为,本次降准主要是为了“保持银行体系流动性合理充裕”,有望一定程度上缓解当前由于信贷投放力度较大从而导致的银行间流动性相对偏紧的局面。结合本周央行超额续作MLF,我们认为流动性层面的改善,有望支撑A股后续行情的演绎。同时,伴随政策环境和改革方向进一步明确及落实,相应支持领域有望带来较高关注,并有助于提振市场信心。

申万宏源认为,在本次降准操作后,今年无需过度担忧货币政策被动收紧风险,经济复苏期货币政策仍将维持中性偏松的流动性环境“保驾护航”。

对于后市,中信证券分析认为,国内经济和政策预期的低点已过,数据验证下国内经济预期上修,超预期降准助力政策预期回升;全球流动性收紧预期的顶点已过,近期欧美银行风险对我国没有实质性影响,反而有利于提升A股在全球的配置价值;下周美联储最关键的一次加息落地后,市场预期的转折点将明确,A股全面修复行情的第二波虽略有延后,但趋势已日益清晰。一方面,1月份-2月份国内宏观数据验证开年经济修复趋势,预计未来2个月经济增速将进一步修复,市场对2023年经济增速的预期也在上修;两会后的政策舆情已明确全年政策基准和重心,超预期降准呵护经济和市场信心,助力政策预期从底部修复。另一方面,欧美金融风险压制美联储加息节奏,全球流动性收紧预期的顶点已过,A股在全球的配置价值有望进一步提升。

浙商证券表示,当前经历了春节以来的调整后,四大边际因素驱动下,新一轮上涨窗口将打开。其一,以史为鉴,仅就降准而言,统计显示对A股涨跌影响有限,但如果叠加情绪面修复或者基本面修复,降准后A股上涨概率将显著提升。站在当前,一则情绪自低位回升,二则经济数据持续改善,本次降准有望利好A股。其二,随着硅谷银行等事件出现,美联储停止加息的拐点渐行渐近。复盘1980年以来美联储政策转向周期可以发现,从美联储停止加息到开始降息期间,股市和黄金最为受益。其三,随着财报季展开,接下来业绩驱动的行情将逐步展开。其四,结合情绪指标,短期情绪自低位开始修复。

本周市场回顾

1、股票市场

A股市场:本周(3月13日-17日,下同),A股延续震荡分化格局,三大股指涨跌不一。本周,上证指数累计涨幅达0.63%,报3250.55点;深证成指跌幅达1.44%,报11278.05点;创业板指跌幅达3.24%,报2293.67点,连跌7周。

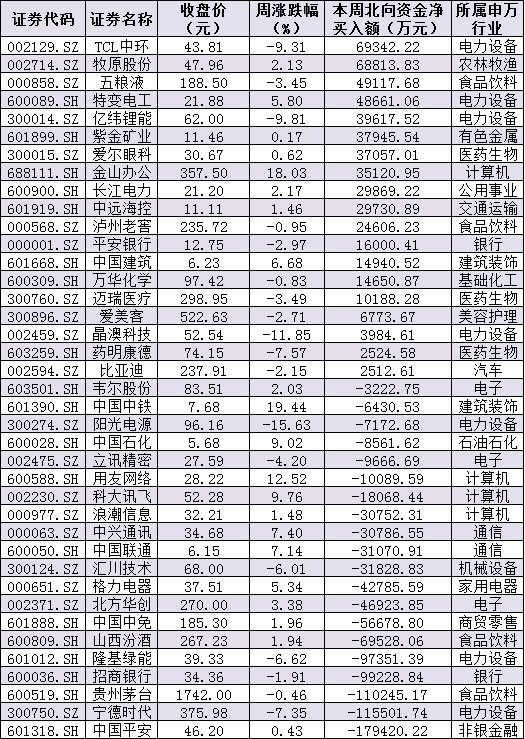

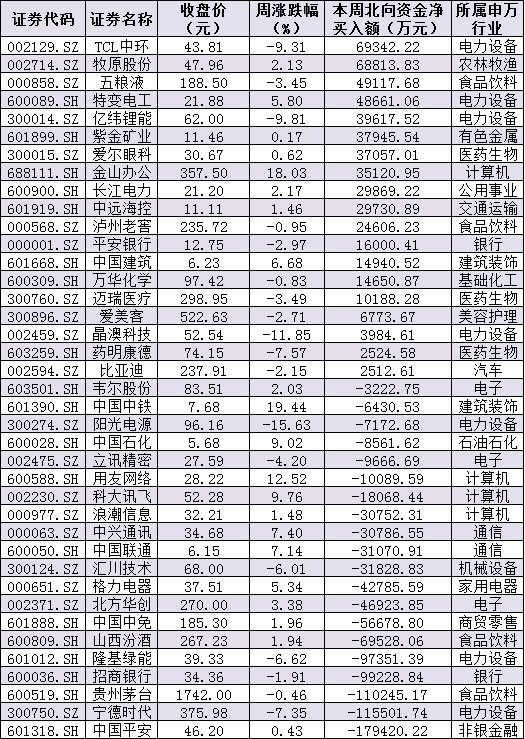

资金方面,周五,北向资金净买入金额达71.83亿元,连续5个交易日实现净买入。本周北向资金累计净买入金额达147.81亿元。从前十大成交活跃股来看,本周,TCL中环、牧原股份、五粮液、特变电工等4只个股,北向资金净买入金额均超4亿元。另外,中国平安、宁德时代、贵州茅台等个股遭北向资金净卖出金额均超10亿元。

表:本周沪、深股通前十大成交活跃股交易情况:

制表:张颖

从申万一级行业来看,本周有11个行业实现上涨,其中,传媒行业周涨幅居首,达5.86%,紧随其后的是,建筑装饰、计算机和通信等行业累计周涨幅均超4%。另外,电力设备行业指数累计周跌幅居首,达5.9%。

与此同时,统计显示,下周(3月20日-24日)共有73家公司限售股陆续解禁,按最新收盘价计算,解禁市值为700.68亿元。从解禁市值来看,三峡能源(274.61亿元)、东岳硅材(95.68亿元)、中远海能(83.82亿元)等公司解禁金额均超80亿元。

表:下周解禁金额超10亿元的公司情况

制表:张颖

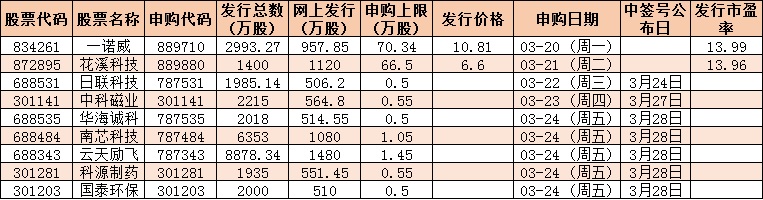

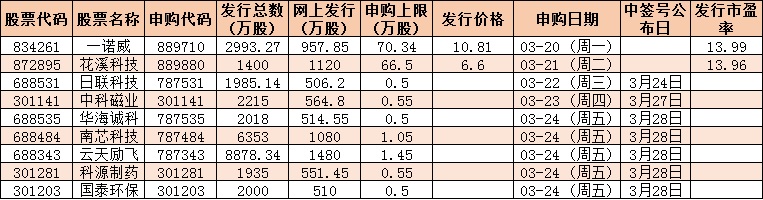

根据发行安排,下周(3月20日-24日)有9只新股申购,包括科创板新股4只、创业板新股3只、北交所新股2只。

表:下周9只新股发行情况:

制表:张颖

港股市场:

周五,港股高开高走,科技股带动下三大指数全天强势。恒生指数收涨1.64%报19518.59点,周涨1.03%;恒生科技指数周涨幅5.22%;恒生国企指数周涨幅2.63%;

海外市场:

周五,美国三大股指全线收跌,道指跌1.19%报31861.98点,标普500指数跌1.1%报3916.64点,纳指跌0.74%报11630.51点。本周,道指跌幅达0.15%,标普500指数涨幅达1.43%,纳指涨幅达4.41%。

周五,欧洲主要股指收盘全线下跌,德国DAX指数跌1.33%报14768.2点,法国CAC40指数跌1.43%报6925.4点,英国富时100指数跌1.01%报7335.4点,意大利富时MIB指数跌1.64%报25494.54点。本周,德国DAX指数跌幅达4.28%,法国CAC40指数跌幅达4.09%,英国富时100指数跌幅达5.33%,意大利富时MIB指数跌幅达6.55%。

周五,亚太股市主要股指收盘多数走高,韩国综合指数上涨0.75%报2395.69点,本周累计涨幅达0.04%;日经225指数涨1.2%报27333.79点,周跌幅达2.88%;澳洲标普200指数涨0.42%,周跌幅达2.01%;新西兰NZX50指数跌0.16%,周跌幅达0.4%。

2、债券市场

3月17日傍晚,中国金融期货交易所(简称中金所)连发两条重磅消息:一是进一步调整股指期货交易安排,将股指期货平今仓手续费标准下调至成交金额的万分之二点三;二是就30年期国债期货合约及相关规则征求意见。

周五,国债期货窄幅震荡收盘涨跌不一,10年期主力合约跌0.01%,5年期主力合约涨0.01%,2年期主力合约接近收平。全周来看,10年期主力合约涨0.17%,5年期主力合约涨0.13%,2年期主力合约涨0.08%。

对于债券市场,中信证券分析认为,本周1月、2月经济数据落地而基本面利空出尽,MLF宽幅超额续作、降准释放央行呵护市场流动性信号,而周内利率报价制度调整与权益市场行情变化对债市形成一定扰动,长债利率震荡下行。后续进入基本面数据真空期,债市环境相对友好,长债利率或延续偏强震荡。

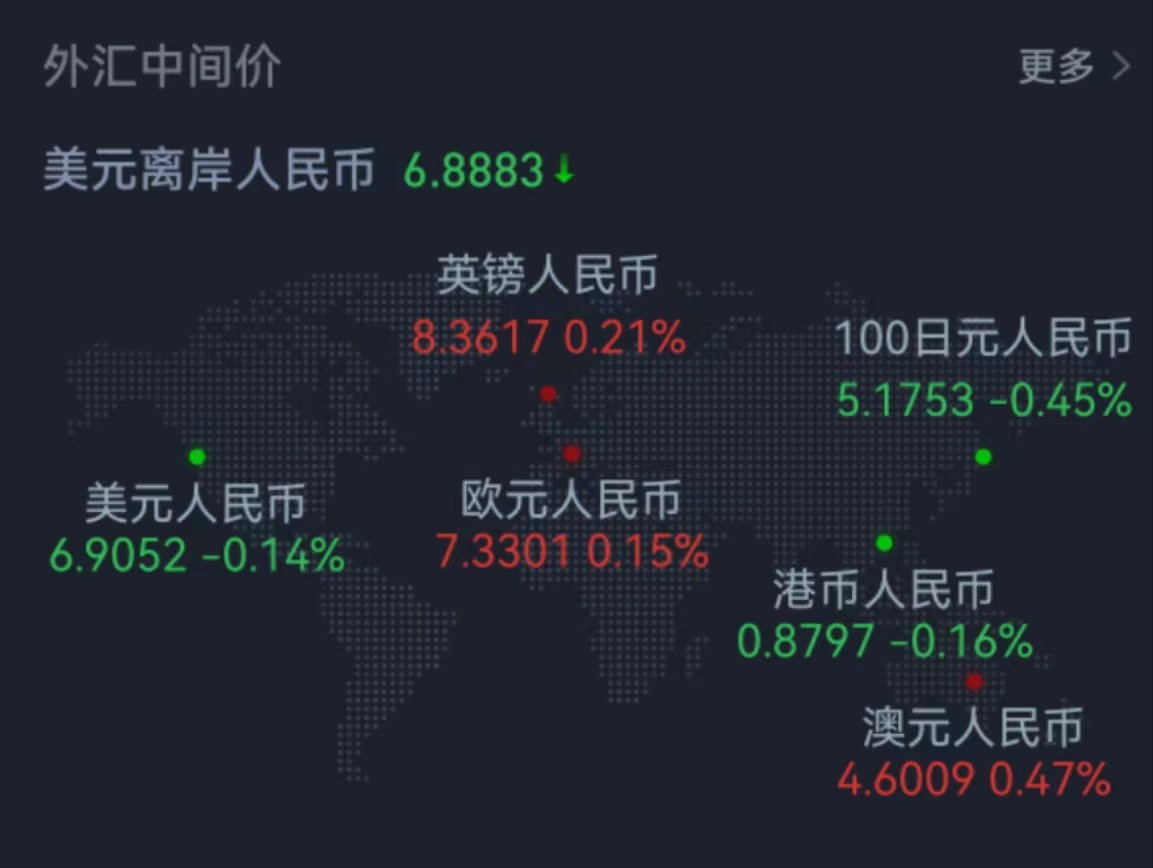

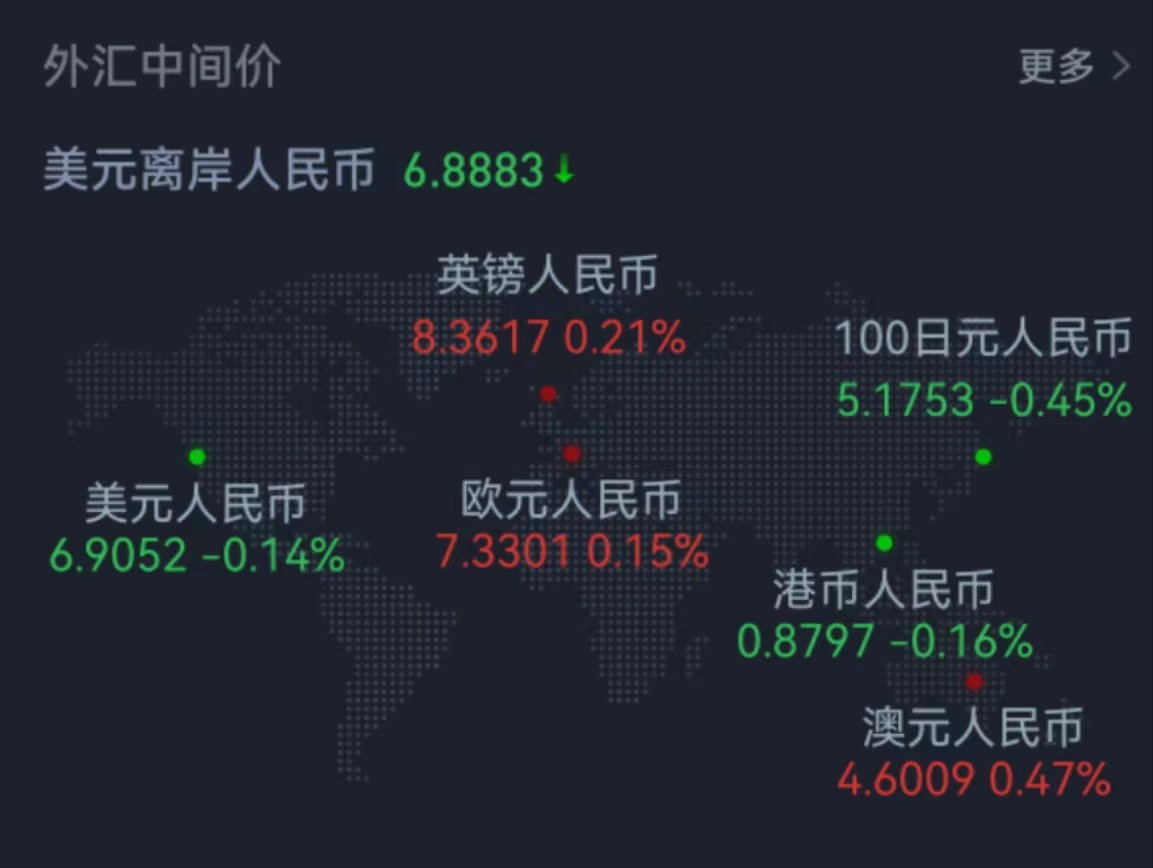

3、外汇

周五在岸人民币兑美元16:30收盘报6.8765,较上一交易日涨253个基点,本周累涨888个基点。人民币兑美元中间价报6.9052,调升97个基点,本周累计调升603个基点。

4、大宗商品

周五,国际贵金属期货大幅收涨,COMEX黄金期货涨3.68%报1993.7美元/盎司,COMEX白银期货涨4.88%报22.75美元/盎司。本周,COMEX黄金期货涨6.77%,COMEX白银期货涨10.94%。

周五,国际油价全线下跌,美油4月合约跌2.94%,报66.34美元/桶。布油5月合约跌2.49%,报72.44美元/桶。本周,美油4月合约跌13.48%,布油5月合约跌12.49%。

本周,LME铜跌2.88%,LME锌跌0.14%,LME镍涨3.95%,LME铝跌1.51%,LME锡跌0.93%,LME铅涨0.58%。

(编辑 孙倩)