白酒信仰彻底崩了:五粮液利润下滑65%,洋河股份陷入亏损

酒企三季报要爆雷,大家早有心理准备,但没想到这么拉胯。

到 10月30日晚上,白酒上市公司三季报基本披露完毕,除了贵州茅台(600519.SH)勉强双增,泸州老窖略有下滑,其他酒企的业绩很多都惨不忍睹。

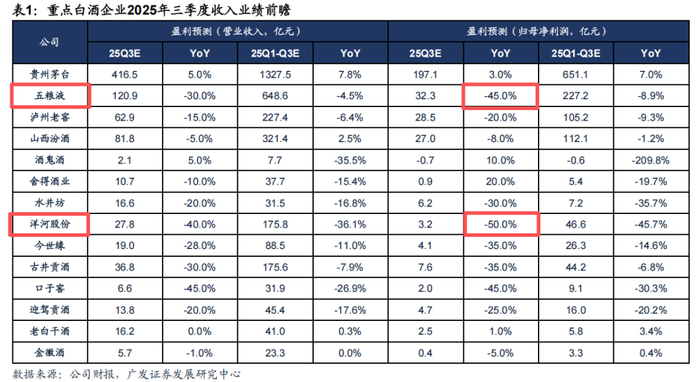

比如,早被广发证券预报的五粮液,三季度营收腰斩,归母净利润下滑超65%,比预想的还要糟。再比如,洋河股份三季度的营收同比下滑29.01%,当季亏损3.69亿元,成为头部酒企中罕见陷入亏损的公司。

至于古井贡、舍得、水井坊等次高端产品为主的酒企,业绩更是集体崩了。

市场对于白酒行业业绩进一步下滑早有预测。今年10月中旬,广发证券曾发布研报预测白酒企业三季度业绩,其中对五粮液业绩降幅的预计值远高于其余券商,一度引发市场广泛关注。

广发证券认为五粮液三季度业绩大幅下滑,主要有三点原因。一是弱需求下普五批价持续回落,当时约820元/瓶,较年初下降100元/瓶。二是预期三季度公司将主动调整经营策略,去化渠道库存,稳定产品价格、巩固经销商信心。三是由于近年来五粮液高端产品营收占比提升,与行业发力中低端产品的趋势不符,其认为公司此前为了奋力完成年度目标,导致供需关系失衡。

五粮液在三季报中表示,公司营收下滑是因为白酒行业处于深度调整期,以及有效需求恢复不及预期等因素的综合影响。而利润下滑源于营收下降,以及公司为应对市场变化加大投入。

洋河股份的业绩表现同样低于券商预期。据公司三季报披露,营收下滑的同时利润转亏,主要是由于公司仍保持较高的营销费用支出。今年三季度,公司的销售费用为12.51亿元,占比37.99%,而去年同期销售费用率仅为27.75%。

值得注意的是,贵州茅台虽然勉强保住了行业老大的体面,但业绩增长率不足1%。今年以来,茅台价格持续下行,10月30日,25年飞天茅台原箱跌至1690元/瓶,这是继今年9月其跌破1800元市场心理价位后,再创新低。

除上述酒企外,也有部分酒企的业绩表现优于市场预期,以山西汾酒为例,三季度公司的营收为89.60亿元,同比增长4.05%,归母净利润28.99亿元,同比下滑1.38%。广发证券此前表示,虽然白酒消费依然承压,但汾酒存在作为清香白酒龙头的品类优势,以及玻汾-老白汾-青花20及以上的全价格带产品布局等优势。

此外,泸州老窖的三季度业绩表现也略优于广发证券预期,凸显较强的市场韧性。

作为“老登股”代表,白酒上市公司股价比较低迷。但具体来看,山西汾酒、泸州老窖两家公司还是比较稳健,截止10月30日分别增长了8.85%、5.67%。

相比之下,洋河股份、古井贡酒、舍得酒业的股价均在下滑,五粮液股价更是年内累跌11.47%。