黄金 / 期货 / 外汇入门手册:规则、风险与适配人群全解析

一、开篇:从 “跟风亏损” 到 “理性选择”,这本手册帮你踩对门

“听人说炒黄金能抗通胀,开户后亏了 3 万;转做外汇想翻本,又被套牢 5 万”—— 知乎上这类新手求助帖,本质是没搞懂黄金、期货、外汇的核心逻辑就盲目入场。

这三者虽常被一并提及,却有着截然不同的交易规则、风险逻辑和适配场景。与其在亏损中试错,不如先吃透这本入门手册:从基础规则到风险雷区,从人群适配到入门步骤,全是能直接落地的干货,帮你选对工具少走 3 走弯路。

二、基础认知:先理清 “包含关系”,避免从根上出错

新手最容易犯的错,是把黄金、期货、外汇当成三个独立的 “赚钱赛道”,实则三者是 “标的 – 市场 – 体系” 的交叉关系:

期货是 “交易合约的市场”,黄金只是其中的热门品种。就像菜市场里有蔬菜、肉类、水产,期货市场里也有黄金期货(如纽约金、沪金)、商品期货(如原油、玉米)、金融期货(如恒指、国债),核心是通过买卖 “未来某时点的标准化合约” 赚价差,不涉及实物交割(个人投资者需到期前平仓)。

黄金是 “跨市场的交易标的”,不止能在期货市场交易。除了期货合约,黄金还能以 “现货” 形式在外汇平台交易(如伦敦金),以 “基金” 形式在场内购买(如 SPDR 黄金 ETF)。其中现货黄金因多以美元计价,常被归为外汇衍生品,但它本身不是外汇。

外汇是 “交易货币对的独立体系”,核心是汇率波动。比如交易欧元兑美元(EUR/USD)、英镑兑日元(GBP/JPY),靠两种货币的比值变化盈利。部分外汇平台会纳入黄金、白银等贵金属,但本质上外汇市场与期货市场的交易规则、监管体系完全不同。

简单说:你可以在期货市场炒黄金,也能在外汇平台做黄金现货,但不能说 “炒黄金就是做期货” 或 “做外汇必须买黄金”—— 搞懂这层关系,就避开了 60% 的入门坑。

三、核心拆解:规则、风险、适配人群全解析(一)黄金:跨市场标的,新手优先选期货形式

黄金的交易形式决定了规则与风险,新手建议从期货切入,避开现货的高杠杆陷阱:

交易规则:

核心风险:

适配人群:

(二)期货:合约交易市场,先从商品品种练手

期货市场品类繁多,新手应避开金融期货(如股指期货需 50 万验资),从商品期货起步:

交易规则:

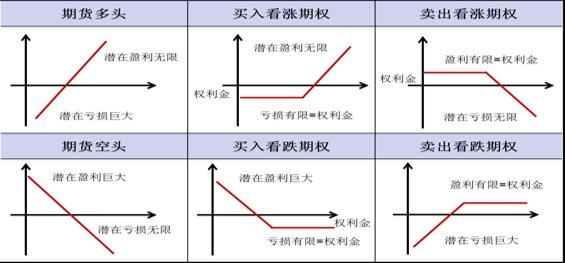

核心风险:

适配人群:

(三)外汇:货币对交易体系,专业者专属战场

外汇是三者中杠杆最高、规则最复杂的,新手入场前必须认清其 “高门槛” 本质:

交易规则:

核心风险:

适配人群:

四、新手避坑:3 个 “致命错误”,有人已亏光 20 万1. 用外汇的杠杆炒期货

新手听 “杠杆越高赚越快”,就用 200 倍杠杆做原油期货,结果价格波动 0.5% 就被强平。记住:期货本身波动比外汇大,境内合规杠杆最高 20 倍,境外也别超 10 倍 —— 杠杆是 “工具” 不是 “赌具”。

2. 跨市场盲目跟风

看到 “黄金涨了” 开期货多单,转头听 “美元强了” 做外汇空单,结果两个市场的规则都不懂,两边亏。正确做法是:先深耕一个市场,比如把黄金期货的止损止盈练熟,稳定盈利 6 个月后再考虑跨品种。

3. 信 “保本承诺” 踩黑平台

无论是期货还是外汇,正规平台从不会说 “保本”“稳赚”。有人被 “零手续费 + 保本收益” 诱骗,在无监管平台开户,50 万本金一夜蒸发 —— 开户前必须查资质:期货看中国期货业协会,外汇看 NFA/FCA 官网。

五、入门路径:3 步走,从 0 基础到选对工具1. 做 “自我测试”,找准匹配方向2. 模拟盘练够 100 小时,再碰实盘3. 选合规渠道,拒绝 “捷径诱惑”六、结尾:工具没有 “好坏”,只有 “适配”

黄金、期货、外汇本身不是 “骗局”,但无数新手因 “搞混规则、用错杠杆、选错市场” 而亏损。就像用手术刀切菜很锋利,却不如菜刀顺手 —— 投资工具的 “赚钱能力”,永远取决于你的 “认知匹配度”。

对新手来说,与其羡慕外汇的 “高收益”,不如先把黄金期货的 “止损术” 练熟;与其纠结 “哪个市场更赚钱”,不如先学会 “在一个市场活下去”。毕竟投资是场马拉松,不是百米冲刺,守住本金才能等到机会。